消費税仕入控除の考え方について

企業主導型保育事業を行う方が助成申請をして助成金を取得した場合、「消費税の仕入控除税額の返還」についての「消費税及び地方仕入控除額報告」を行う義務が発生します。

消費税(地方消費税を含む)は、課税事業者が課税対象となる取引を行なった場合に納税義務が生じますが、生産及び流通の各段階で重ねて課税されないよう、確定申告において売上げ(収入)にかかる消費税から仕入れ(費用)にかかる消費税を差し引く(控除する)仕組み(この控除を「仕入税額控除」といいます)が採られています。

企業主導型保育事業を行おうとする方が、例えば保育施設を建て、その工事費用について整備費の助成金を取得した場合、国からの助成金は消費税の課税対象外であるため、取得する助成金には消費税が課税されません。

通常は、収入すべてにかかる消費税から仕入れ(費用)にかかる消費税を引いた額を事業者が税務署に納付します。また、収入にかかる消費税から費用にかかる消費税を引いた額がマイナスになった場合、このマイナス分は消費税の還付を受けることができます。

それが助成金を受けた場合、助成金の収入分の消費税が不課税(課税対象外)となりますので、不課税となった税額分だけ収入にかかる消費税が少なくなり、本来の納付額(収入すべてにかかる消費税)の軽減や、収入にかかる消費税から費用にかかる消費税を引いた額がマイナスになって、上記の消費税還付を受ける場合があります。

これにより助成金を受けた事業者は仕入れに係る消費税額を実質的に負担していないことになるため、公益財団法人児童育成協会への、消費税の本来の納付額や消費税還付額を返還する(消費税仕入控除)義務が生じるのです。

なお、次のような場合は、消費税額の返還義務が生じないため、返還額が0円であることを報告します。

・簡易課税方式で申告している

・企業主導型保育事業を行う方が公益法人等であり、特定収入割合が5%を超えている

・助成対象経費が人件費等の不課税仕入のみである

・助成対象経費に係る消費税等を、個別対応方式において「非課税売上のみに要するもの」として計上している

・2ヶ年工事の初年度である(整備費限定)

・助成対象期間中に到来する決算日より後に、助成金を受けている(運営費初年度限定)

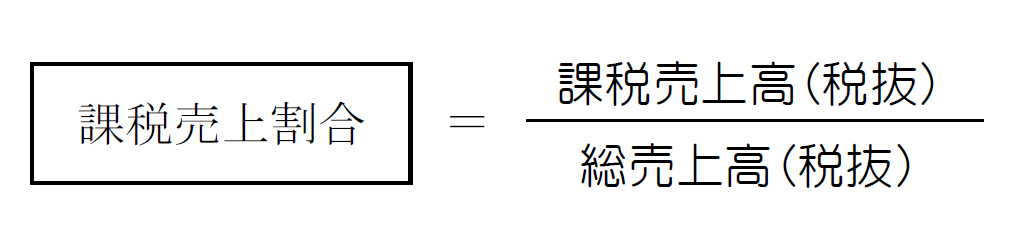

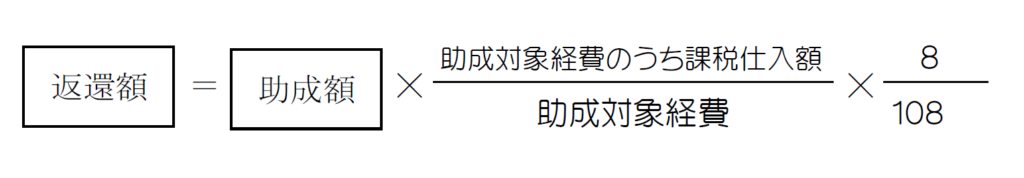

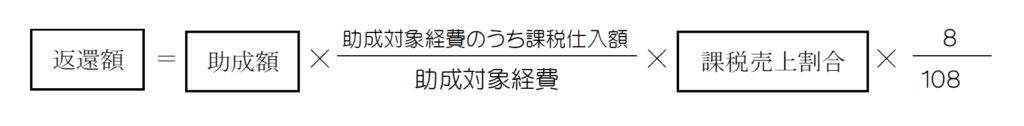

消費税額の返還義務が生じる場合、消費税等に係る仕入控除税額は次の方法で計算します。

※基本的に、仕入控除税額を計算するときは端数処理を行いません。

※課税売上割合など、途中の計算処理については少数点以下を切り捨てたり、切り上げたりしないでください(ただし、消費税の申告において端数処理した場合は除く)。

※返還額については、円未満を切り捨ててください。

【②A.課税売上割合が95%以上、かつ課税売上高5 億円以下の場合(全額控除)】

【②B.課税売上割合が95%未満、または課税売上高5億円超の場合】

【②C. 個別対応方式を採用している場合】

課税売上のみに対応するものは「仕入控除税額(控除する消費税額)」として返還する必要があり、非課税売上のみに対応するものは「控除できない消費税額」として返還する必要はありません。そして、どちらにも共通するものは、課税売上割合で按分します。

消費税額の返還義務が生じた場合も生じなかった場合も「消費税及び地方仕入控除額報告」が必要です。この報告は助成決定後の事業完了報告後に、速やかに行う必要があります。もし、行わなかった場合は交付条件違反として、助成金返還となる場合があります。

消費税額の返還義務が生じた場合、消費税及び地方仕入控除額の報告を行った申請者は、児童育成協会が発行した納付書(請求書)に従って、金融機関から振込手続きを行う必要があります。